登录航海网,拥抱全世界

您需要 登录 才可以下载或查看,没有账号?立即注册

x

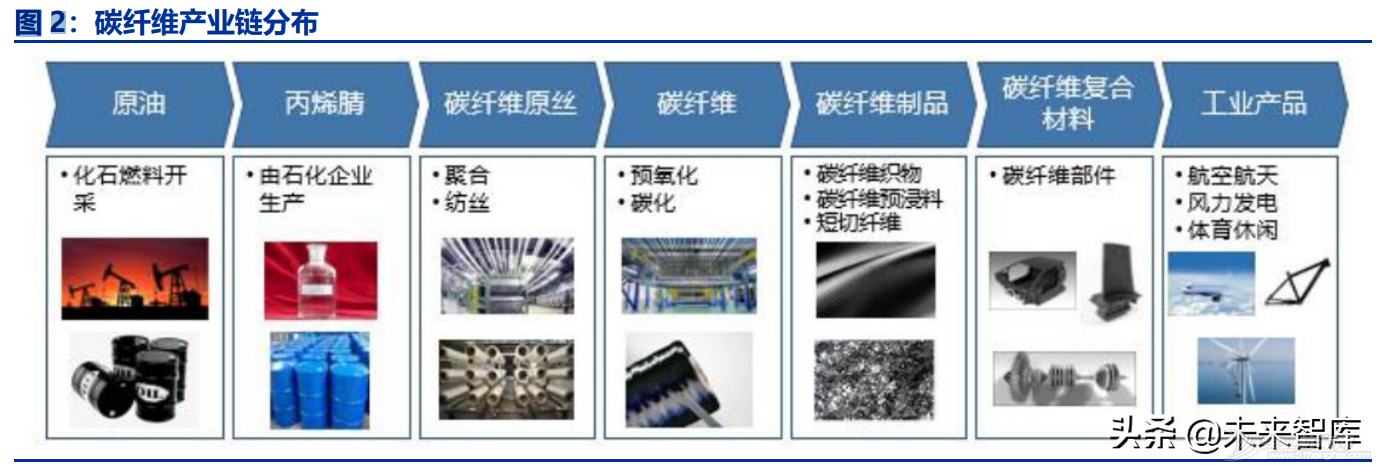

1.碳纤维——“二十一世纪新材料之王” 1.1 性质:力学性能突出,应用领域广泛 碳纤维是一种丝状碳素材料,力学性能优异。碳纤维由聚丙烯腈或沥青、粘胶等有机 母体纤维,在高温环境下裂解碳化形成碳主链结构,含碳量在 90%以上的无机高分子纤维。 由于其具有多项优异性能,其通常与树脂、金属、陶瓷等复合后形成先进碳纤维复合材料, 在军用和民用工业中的应用非常广泛。 碳纤维具有性能优异,应用场景广泛。作为新的增强纤维,碳纤维力学性能优异,比 重不到钢的 1/4,而抗拉强度是钢的 7-9 倍,同时还具有轻质、高强度、高弹性模量、耐 高低温、耐腐蚀、疲劳等优异特性,广泛应用于航空航天、国防、交通、能源、体育休闲 等领域。 1.2 分类:不同丝束碳纤维对应不同的下游需求 根据碳纤维不同的性能和用途,可以对碳纤维进行多维度的分类,目前常用的分类维度主要有纤维数量、制造原料、力学性能。 按碳纤维按纤维数量不同可以分为小丝束和大丝束,与之对应的碳纤维原丝也可区分为小丝束碳纤维原丝和大丝束碳纤维原丝。一般将丝束数量小于 24K 的碳纤维称为小丝束, 1K 就代表一束碳纤维中有 1000 根丝,初期以 1K、3K、6K 为主,逐渐发展为 12K, 主要用于国防军工、航空航天等高端技术领域,产量低、成本高,被称为“宇航级材料”; 24K 及以上的为大丝束,广泛用于纺织、医药卫生、机电、土木建筑、交通运输和能源等 工业和民用领域,成本低,但生产控制难度大,被称为“工业级材料”。 根据碳纤维制造路径不同可以分为聚丙烯腈(PAN)基碳纤维、沥青基碳纤维、黏胶基碳纤维。其中,聚丙烯晴(PAN)基碳纤维成品品质优异、力学性能优良,且相较于其 他两种碳纤维工艺难度更低,是最主要的碳纤维产品,占全球高性能碳纤维的 90%以上。 根据不同的强度和模量的力学性能分为高强型、高强中模型、高模型、高强高模型。 作为碳纤维龙头,日本东丽制定的 T 系列和 M 系列性能指标是实践中被运用最广的分类指 标。航天航空领域往往要求材料具备更轻、更好的力学性能,因此多采用 T300-T800 强 度的碳纤维,而民用如风电、体育领域则多采用 T300 强度的碳纤维。 1.3 产业链:原油下游产业,三大关注点带来价格波动 完整的碳纤维产业链包含从原油到终端应用的完整制造过程: 首先,产业链上游企业先从石油、煤炭、天然气等化石燃料中制得丙烯,并经氨氧化 后得到丙烯腈; 原丝:丙烯腈经聚合和纺丝之后得到聚丙烯腈(PAN)原丝; 碳化:产业链中下游企业再经过预氧化、低温和高温碳化后得到碳纤维; 碳纤维可制成碳纤维织物和碳纤维预浸料;碳纤维与树脂、陶瓷等材料结合,可形成 碳纤维复合材料,最后由各种成型工艺得到下游应用需要的最终产品。

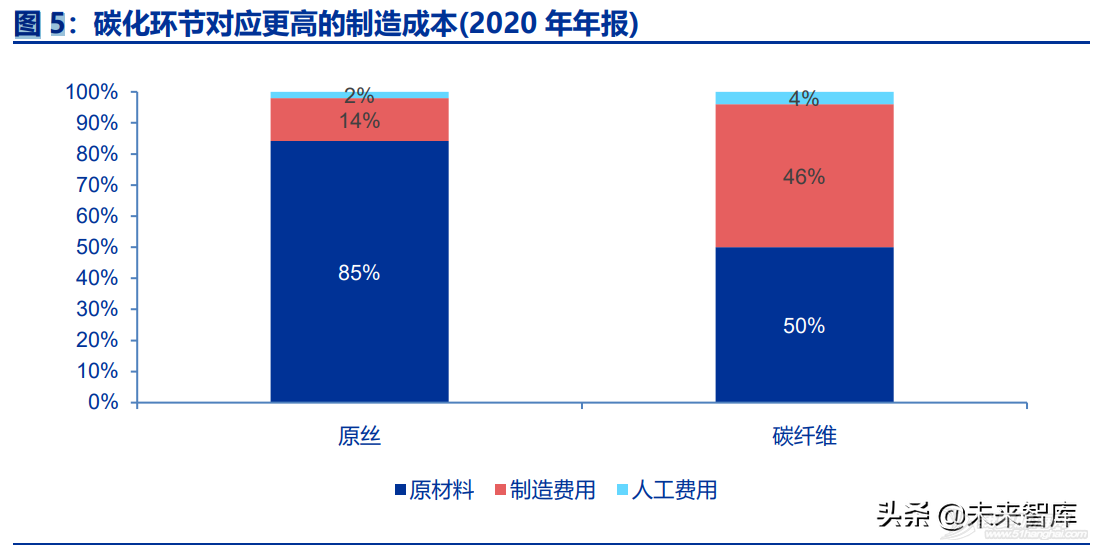

大丝束碳纤维的价格由四部分组成:直接材料、制造费用、期间费用、净利润。1)直接材料占比最高,约为碳纤维售价的 25-30%,其中丙烯腈占比 20%,丙烯腈的价格波动 将显著影响公司的直接材料成本;2)制造费用是第二大成本中心,占比 20-25%,其中由 于碳化具有高耗能、重资产特性,折旧摊销(6%)和电费(7%)是降本重点,重点关注 公司设备采购成本和生产工厂的用电成本;3)期间费用占比约 20%,其中主要由管理费 用中的员工薪酬和维修费用构成;4)净利率受供需格局变动影响显著,受益于终端需求的 旺盛和供给不足导致的碳纤维涨价,一体化的碳纤维厂商在 21 年表现出了强劲的盈利能力, 中复神鹰在 21H1 实现了 31.7%的净利率。 大丝束碳纤维原丝制备是碳纤维产业链的核心环节。占碳纤维成本 51%。由于碳纤维 的强度显著地依赖于原丝的微观形态结构及其致密性,原丝的质量和成本很大程度上决定 了碳纤维的质量和生产成本。如果原丝的分子结构和聚集态结构存在不同程度的缺陷,必将 严重影响碳纤维的质量和性能,其性价比与供应稳定性将直接影响着碳纤维的引用领域的 广度。 1.4 技术:原丝技术分支多,碳化投资壁垒高 大丝束的生产与小丝束有较大差异性高。尽管小丝束的碳纤维在我国已经在航空航天 领域等多个领域进行运用,优质的碳纤维生产厂商如光威复材等已经具备了生产 T1000 级 别小丝束的能力,但是对于大丝束来说,仍具备较强的工艺壁垒。 其一,大丝束不是简单的将纺丝数量从 1~12K 增加到 24、48K 即可:当纺丝数 量增加之后,难以保持纺丝的一致性,同时聚丙烯腈纤维如果发生打结、粘黏, 极易影响后续碳纤维的力学性能; 其二,大丝束的终端领域在民用居多,因此具备较强的成本敏感性,对上游厂商的成本控制提出了较高的要求。 由于发展历程、产业背景不同,碳纤维、原丝厂商在聚合、纺丝工段选择的工艺路径也不尽相同。由于各碳纤维、原丝厂商起步时间不同,在切入碳纤维赛道之前的产业背景 不同,导致各个厂商选择的工艺存在较大差异性。 我们认为对于大丝束而言,碳化环节的壁垒来自资金设备,原丝环节的壁垒来自生产工艺。 碳化环节具备更高的资金壁垒。 碳纤维生产设备定制化程度高,导致了设备投资需要大量资金。国外碳纤维龙头企业 一般根据自身技术特点进行自主设计,在专有设备的基础上改进升级,形成了具有自主知 识产权的专有碳纤维生产装备。最为关键的设备是氧化炉和碳化炉。碳化炉应满足碳化工 艺的要求,可分为低温碳化炉和高温碳化炉。与此配套的还有非接触式迷宫密封装置、加 热系统、废气排出和处理系统以及牵伸装置,由它们集成组合为一个完整的碳化炉,可实 现稳定规模化生产。 根据吉林化纤、吉林碳谷公告显示,碳化环节对应的单吨投资金额约 12 亿/万吨,而 原丝环节的资金要求相对较低,对应 2.1 亿/万吨的资金需求。尽管碳纤维生产环节对应原 丝重量比重约 2:1,但是单吨的投资金额也显著超过了吉林碳谷。

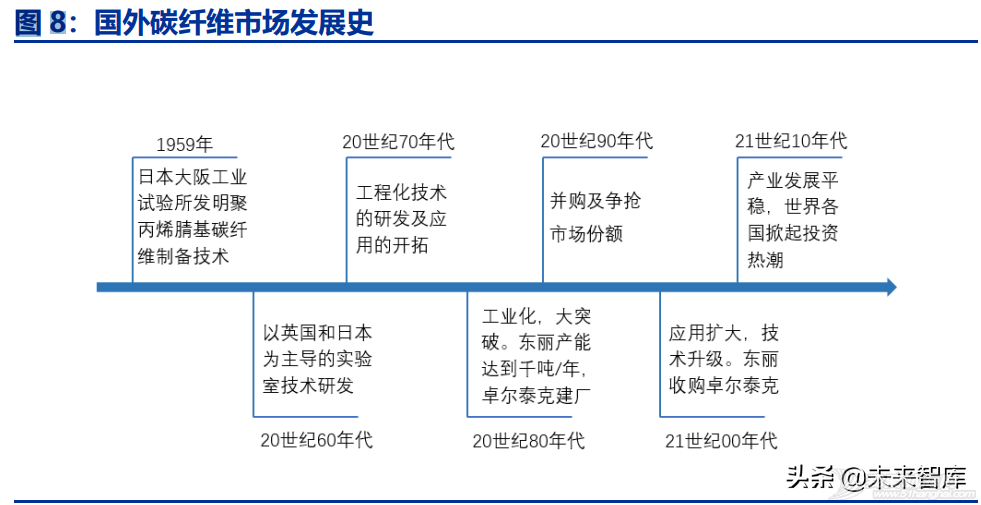

原丝环节具备更高的工艺壁垒,技术分支多,攻克难度大。 湿法纺丝:包括原液过滤、喷丝、凝固浴(溶剂的水溶液)、水洗、拉伸等几个 阶段。纺丝过程必须在洁净的无尘纺丝车间进行,避免空气中的尘埃粒子污染原 丝; 干喷湿纺:相较于湿法纺丝,其喷丝板和凝固浴之间 3-10mm 的间隙,可提高纺 丝速度,使得纤维的结构更为均匀致密,且更容易得到高强度的纤维,复合材料 加工工艺性能优异。国际上日本东丽和美国赫氏率先实现了干喷湿纺工艺的突破, 形成了成熟的干喷湿纺碳纤维产品。 其中,湿法纺丝是更适合大丝束生产,干喷湿纺更适合小丝束的生产。干喷湿纺由于 其纺丝速度较快,得到了海内外巨头的广泛运用,如东丽、中简科技、中复神鹰均采取干 喷湿纺技术生产碳纤维,但干喷湿纺的单锭线密度较低,更适用于小丝束碳纤维的生产, 而湿法纺丝则更适合大丝束碳纤维的生产,尽管其纺丝速度较干喷湿纺较低,但是其具备 的技术优势能够更好地适应大丝束碳纤维的生产。(报告来源:未来智库) 2.回顾六十载耕耘,绽放新材料之花2.1 行业发展:日韩引领,欧美追赶,中国突破 2.1.1 全球:世界巨头率先完成“实验—工业—应用“ 1959-1989:全球碳纤维市场拉开序幕,批量化生产逐步实现。 1959 年,碳纤维在实验室中诞生。日本大阪工业试验所发明了 PAN 基碳纤维制 备技术,于往后的十年,碳纤维产业始终局限于实验室技术的研发。上世纪 70-80 年代,碳纤维的主要特点是工程化、工业化。碳纤维复合材料在航天航空结构上 的工程化得以应用和批量生产,同期日本东丽公司基本开发完成现有的绝大部分 产品型号——T300、T800、T1000、M60J,卓尔泰克作为美国第一个工业碳纤 维的厂家诞生。 1990-1999:并购热潮兴起,上下游巨头争相抢占市场。 上世纪 90 年代,各大行业龙头争相并购或收购碳纤维厂商。美国航空材料厂赫氏 并购美国赫拉克勒斯的碳纤维产业,美国石油巨头阿莫科整合了大部分美国的碳 纤维资源,主要有美国联碳公司,该公司是历史上唯一一家同时拥有粘胶、沥青、 聚丙烯腈基碳纤维的企业。德国石墨巨头西格里(SGL)在 1997 年收购了—— 英国考陶尔兹留下的 RK carbon,各大厂商积极抢占市场份额。 2000-2020:需求进一步扩大,应用领域愈加广泛。 21 世纪 00 年代,碳纤维产业发展平稳,应用领域向风电、汽车等民用方向拓展。 2007 年卓尔泰克于风电巨头维斯塔斯建立合作,开拓碳纤维在风力发电领域的使 用,同期中国、韩国、俄罗斯等国家开启碳纤维的投资热潮。21 世纪 10 年代, 碳纤维应用市场急剧扩大,产业实现进一步整合。于 2011 年和 2014 年,碳纤维 飞机 B787 与 A350 分别完成首架交付,应用于航空航天方向的碳纤维需求激增。 依托于拉挤板成功应用于叶片梁帽,风电巨头维斯塔斯对碳纤维需求空前增长, 碳纤维产业内部加剧了整合。于 2014 年 2 月,东丽完成了卓尔泰克的收购计划。

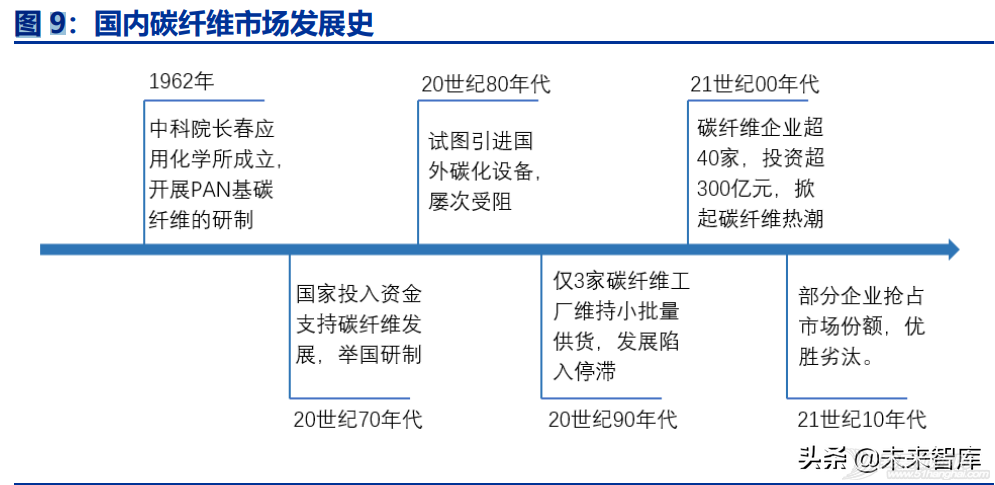

2.1.2 中国:起步时间早,国内巨头加速追赶 1962-1979:政策助力碳纤维行业的起步和发展。 1962 年,中科院长春应用化学所成立“聚丙烯腈基碳纤维的研制”课题组,开展 碳纤维的基础研究,标志着我国碳纤维行业的起步。20 世纪 70 年代,为了国家国防需要,全国各大研究所、研究院展开对于碳纤维产业链的研究。1975 年-1981 年底,中央投入到承担碳纤维原丝等碳纤维民用研究资金 2600 多万元,建成 PAN 原丝试制能力约 50 吨/年,碳纤维长丝的试制能力 1.5-2.0 吨/年。 1980-1999:严重依赖进口技术设备,生产运行效率低下。 上世纪 80-90 年代,我国国家科委鼓励引进国外的先进技术,并提供资金支持, 但仅有英国 RK 公司愿意以高价出售大丝束预氧化炉和炭化炉,碳纤维发展几近 停滞状态。随后我国委托 RK 公司加工制造了一套 10 吨级(12K)预氧化、碳化 中试线,项目历经磨难,几次险些遭到封杀企业运行效率不高,大部分研发单位 退出该领域,研发陷入停滞。 2000-2020:举国上下积极研发,国内龙头逐渐显现。 21 世纪 00 年代,欧美禁运,我国碳纤维的研制提上日程。由于欧美禁运导致市 场 T300-3K 的价格飞速攀升且有价无市,严重影响国防需要。科技部设立碳纤维 专项,联合各研究所、高校等科技机构,组成专家小组研究碳纤维材料,据不完 全统计,参与碳纤维项目企业数量超过 40 家,投资规模超过 300 亿元人民币。 21 世纪 10 年代,碳纤维市场出现明显的优胜劣汰局面,碳纤维企业缩至 10 余 家。光威复材、中简科技于创业板成功上市,中复神鹰扭亏为盈、吉林碳谷成为 国内原丝龙头,认真积累技术的企业市场地位在竞争中不断提升。

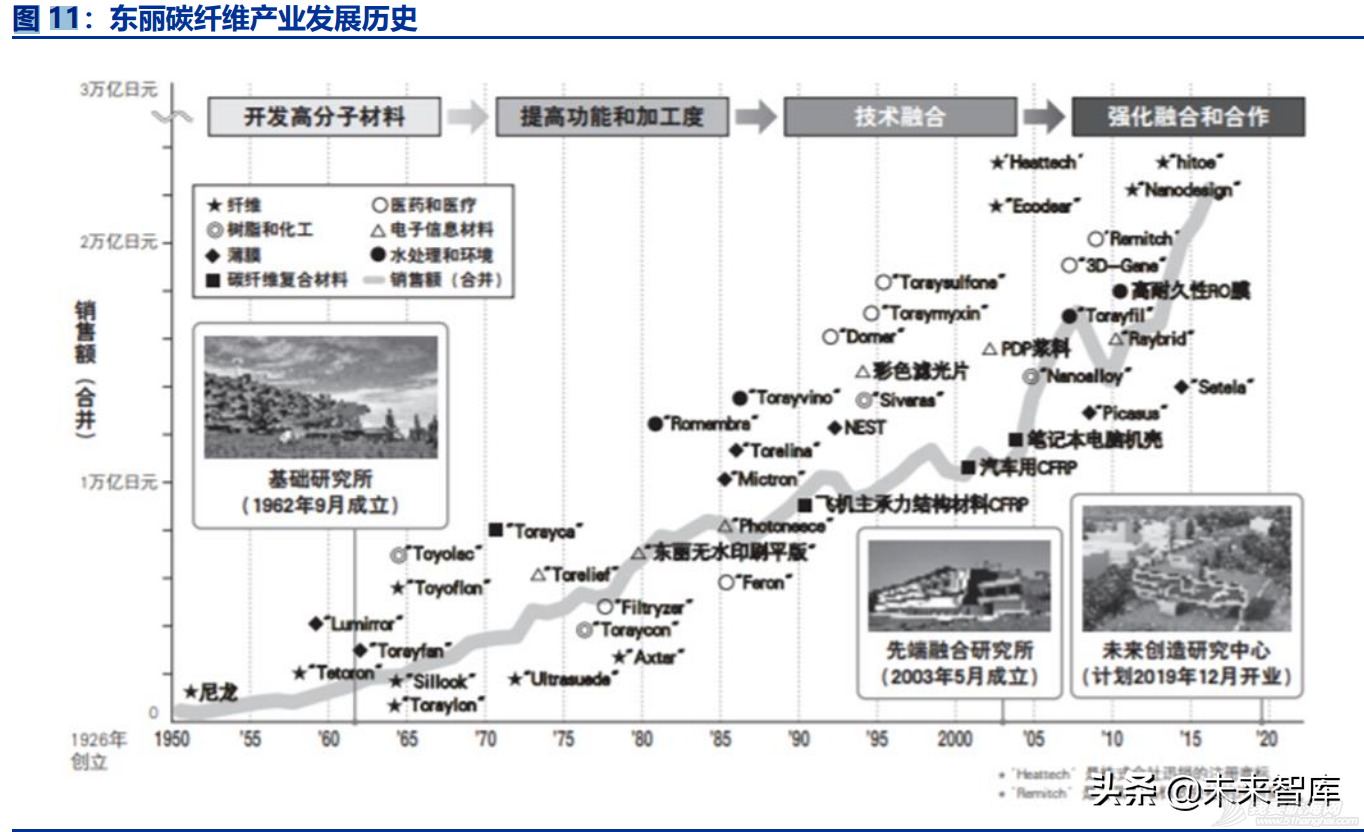

2.2 东丽:纺织起家,成就世界龙头 日本东丽集团(TORAY)成立于 1926 年,最初是黏胶人造丝的生产商,现已成为世 界著名的以有机合成、高分子化学、生物化学为核心技术的多元化高科技跨国企业。其总 部位于日本东京,截至 2020 年 3 月 31 日,在全球 26 个国家和地区拥有 282 家附属和 相关企业。 纤维行业多年沉淀,打造碳纤维领军企业。据东丽中国官网数据显示,东丽于 1968 年成功试制聚丙烯腈(PAN)基碳纤维,并于 1973 年在日本爱媛县正式开始了碳纤维生 产设备(5t/月)的运转。于 1990 年,“Torayca”预浸料获得波音 777 材料规格认定, 是飞机主承力结构的认定第 1 号,随后用于波音 787 的主翼到机身、尾翼等部分,占其结 构重量的一半,且一次结构材料全部采用东丽卡预浸材料、织物,均由东丽独家供给。据 东丽官网数据,碳纤维复合材料收入从 2016 年的 1616 亿日元增长至 2019 年的 2369 亿 日元,年复合增长率为 13.6%。

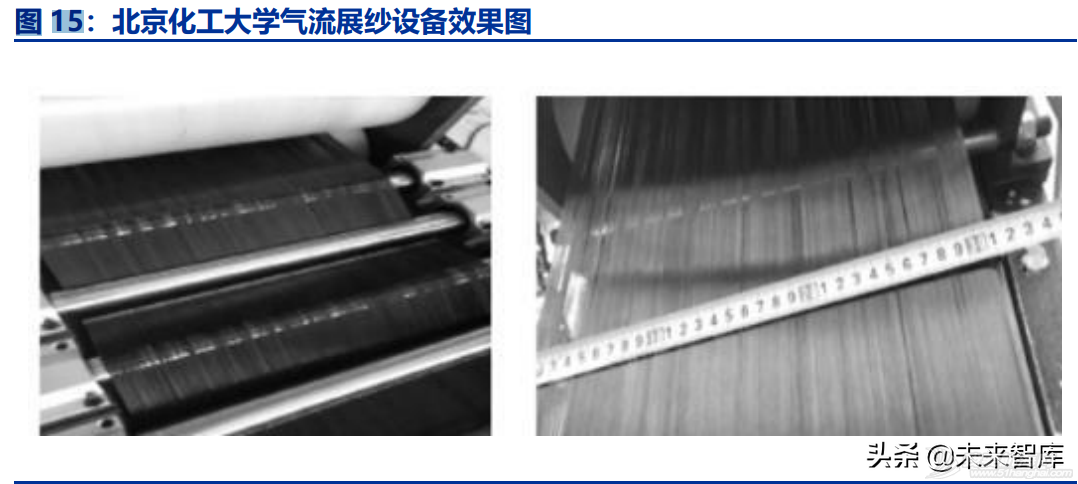

2014 年,整合大丝束资产——ZOLTEK(卓尔泰克)。收购前,东丽集团在高性能、 高品质小丝束碳纤维方面集中经营,主要面向于航空航天、压力容器等尖端领域,而大丝 束纤维的品种不齐全。 此次收购的主要原因:卓尔泰克先发优势和成本优势突出。受益于多年来对大丝束生 产技术的沉淀,卓尔泰克能够以较低的成本生产出高性能的大丝束碳纤维产品,且由于其 发展早、产品规模大,具有较高的市场地位和知名度。具体来看,卓尔泰克生产的碳纤维 单价仅有东丽高性能纤维的 60%左右,高性价比的产品为动力提供了销售优势,有助于其 迅速拓宽下游客户群体。 相较于小丝束碳纤维产品,厂商投入大丝束碳纤维生产需要克服更多的难点: 1)大丝束预氧化技术存在瓶颈。与小丝束碳纤维相比,最大的难点在于大丝束碳纤维 在生产工艺中预氧化过程中容易出现集中放热,产生失火等安全事故,造成重大损失。 2)大丝束后期展纱技术要求较高。相对于小丝束碳纤维,大丝束碳纤维丝束较粗,丝 束难以延展成平带,单丝厚度增加,不利于铺层设计,容易出现粘连、断丝现象,进而影 响生产效率和产品外观,产品性能不稳定。(报告来源:未来智库)

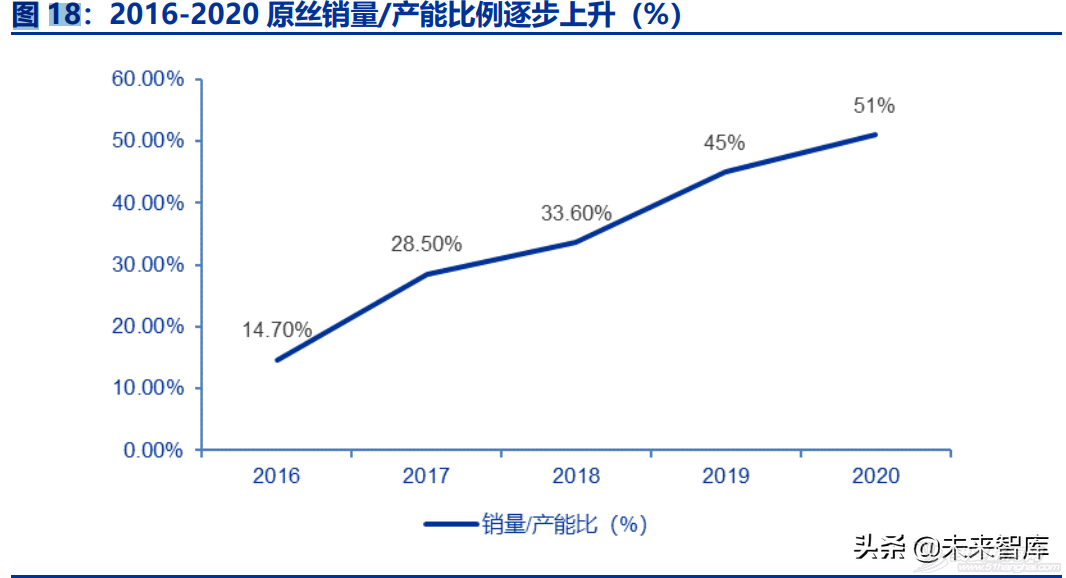

3.需求:风电引领,压力容器有望贡献更大空间3.1 跨过低达产时刻,国产替代正当时 需求稳步提升,国产化趋势逐步显现。随着后端应用的开发,碳纤维需求量逐步上升: 从 2008 年的 3.64 万吨开始,世界碳纤维需求量稳定增长,2019 年需求量超过 10 万吨, 达到 10.37 万吨,08-19 年 CAGR10%。近几年随着国内碳纤维企业逐步实现自我技术研 发和升级,国产纤维发展迅猛、逐步实现进口替代。 跨过低达产时期,国产碳纤维销量逐步放量。2007-2015 年,产能释放能力低的问题 突出。中国碳纤维行业自 2007 年发展到 2015 年的大小碳纤维行业近 40 家,理论设计产 能 1.96 万吨。但是实际产量仅为 3700 吨,实际的产量不足设计产能的 20%,产能释放 能力低的问题突出。2016-2020 年,销量/产能比震荡上行,达到 51%。2020 年国内碳 纤维运行产能达到了 36150 吨,销量 18450 吨,其中正常生产的企业的销量/产能比通常 在 65%以上,甚至有的企业达到了 90%以上。

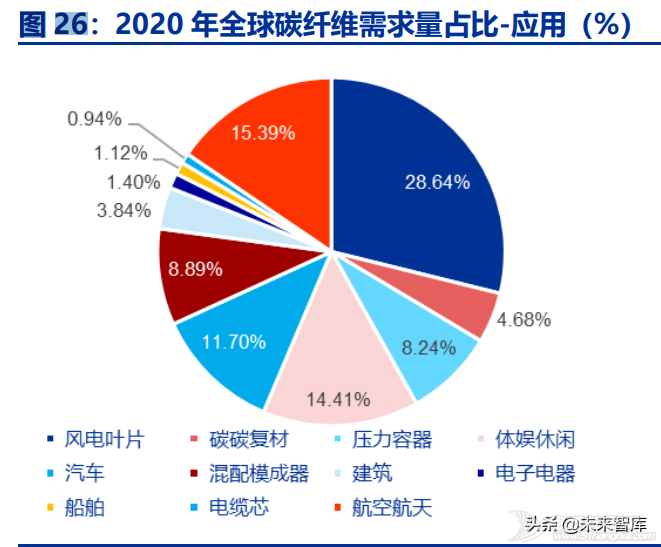

技术突破+供应链机会,国产替代初露锋芒。 技术突破——风电组件全球龙头维斯塔斯发明了叶片拉挤成型工艺,并将其成功应用在了风电叶片主梁之中。拉挤成型技术是一种能够连续生产固定界面纤维增强复合材料的 成型方法,通过拉挤成型工艺生产出的复合材料具备明显优于灌注板、预浸料的物理性能, 因此得到了世界风电龙头 VESTAS 的大范围推广。 供应链机会——我国优质的碳纤维厂商如光威复材也在 2017 年承接了较多的 VESTAS 订单脱颖而出。光威复材 2017 年实现收入 9.49 亿,同比增长 49.9%,其中超过 80%的增长来自于海外订单,光威复材为维斯塔斯开发并生产的风电碳梁快速上量,全年 实现 2.83 亿元碳梁、制品及其他销售收入,同比增长 288%,成为碳纤维大规模工业应用 的成功案例。 禁运政策推动供给侧升级+海风抢装潮来临,国产替代二次提速。 供给侧升级——高度依存海外供应下的禁运条约。长期以来国内碳纤维及复材都高度 依存海外供应商,2017 年以前进口碳纤维占比一直都维持 80%以上,后维斯塔斯调整供 应链之后首次降低到 68-70%。2020 年国产替代再次提速则受益于 2020 年下半年,日本、 美国对中国碳纤维的出口管制,导致我国碳纤维进口难度加大。2020 年 12 月 22 日,因 为日本东丽的子公司出口碳纤维流入了未获得日本《外汇及国外贸易法》许可的中国企业, 日本经济产业省对该公司进行了行政指导警告,要求东丽做好产品出口管理。海外对中国 的碳纤维封锁在一定程度上为我国碳纤维厂商创造了突围的机会。 抢装潮来临——风电抢装带来的旺盛需求。2020-2021 年陆风、海风抢装,风电叶片 的生产带来了大量的碳纤维需求,尤其是以维斯塔斯为主的海外海上风电需求,引爆了国 内民用大丝束碳纤维的需求。 3.2 风电引领市场需求,压力容器拓宽应用场景 应用领域需求集中,我国碳纤维需求结构有望升级。2020 年,全球前 5 大应用场景占 据近 80%的碳纤维需求,其中风电叶片 28.6%、航天航空 15.4%、体育休闲 14.4%、汽车 11.7%、混配模成型 8.9%,而中国的碳纤维需求主要由风电叶片和体育休闲贡献,共占据70.8%的碳纤维需求。随着我国碳纤维技术突破带来成本进一步下降,未来有望向风电、 压力容器、碳/碳复材等领域进一步渗透。

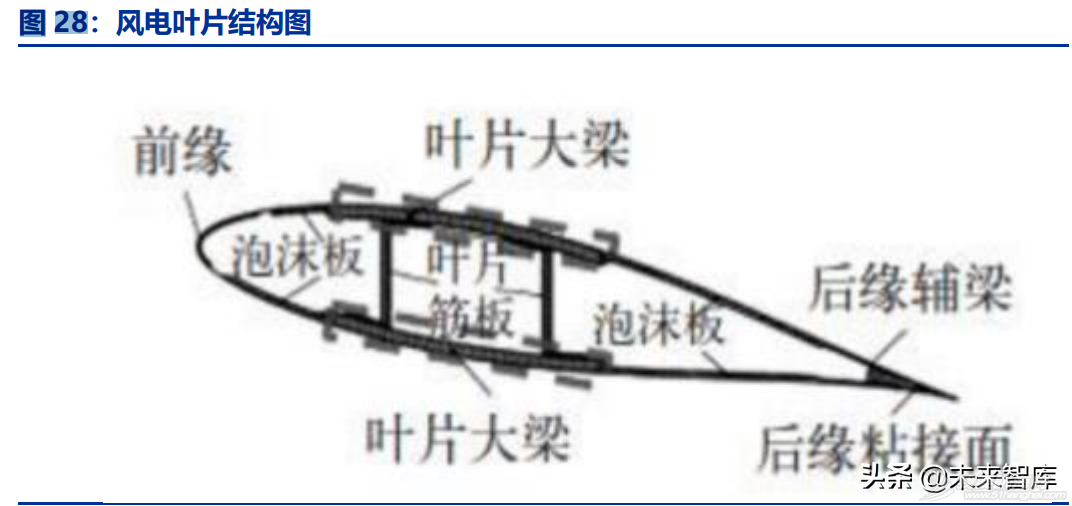

近年来对于风电、碳/碳复材、压力容器的需求激增,拉动碳纤维需求量持续快速增长。 受益于风电装机和维斯塔斯的推动,碳纤维需求受益显著,风电叶片上的碳纤维需求近三 年 CAGR 达 60.69%,总需求量达到 20000 吨/年,超过体育休闲,成为中国碳纤维最大的 应用领域,碳/碳复材和压力容器所需碳纤维近三年 CAGR 为 35.1%、18.9%,在拥有较大 体量的同时保持了较高的增速。 3.2.1 风电叶片:“十四五”期间的主要驱动要素 风电叶片是风电机组将风能转化为机械能的关键部件之一,叶片结构和用材会直接影 响风能的转换效率,是风机获取更高风电机组利用小时数和实现经济效益的基础。从风电叶片结构来看,其主要由增强材料(梁)、夹芯材料、基体材料、表面涂料及不同部分之 间的结构胶组成。叶片的 80%成本来自于原材料,而 60%的原材料成本来自于纤维材料— —增强纤维与基体树脂。

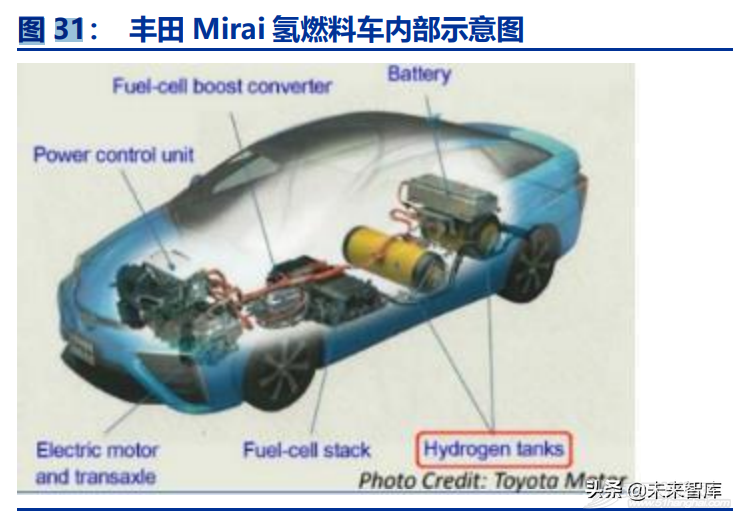

大风机背景下,叶片直径屡创新高,风电叶片直径和风塔高度大型化成主要趋势。叶 片直径的增长意味着更大的扫风面积,可有效增强捕风能力,从而带动发电效率的提升。 从叶片直径来看,2013-2015 年,105、110 和 111 米的叶片替代了原来的 93 米叶片, 成为行业主流。2016 年和 2017 年,115 米和 121 米叶片是绝对主力叶型。2018 年,121 米叶片占领了大部分市场,131 米叶片也开始批量生产。目前新增装机的平均直径已超过 120 米。 高模量的碳纤维材料进入制造商的视野。在满足刚度和强度的前提下,碳纤维的风叶 比传统玻璃纤维材质的风叶轻 20%-30%。大丝束碳纤维由于其减重、耐腐蚀性,性能优于 传统材料,随着技术和成本的突破,碳纤维逐步成为风电叶片、梁的主要材料。 海外主机厂商拉动碳纤维需求,国内渗透率有望在 22-23 年提速。目前我国碳纤维的 需要主要是由海外的风机装机需求带来,而国内受制于终端成本束缚与主机厂设计能力不 足,碳纤维渗透率仍处于较低水平,21 年国内风电叶片的碳纤维需求仅为 5289.6 吨。但 是未来随着碳纤维生产成本的进一步下降,以及风电主机厂的设计能力进一步提高,国内 的风电需求有望在 2023 年加速,突破 1.5 万吨/年,21-25 年 CAGR 约 60%。 3.2.2 压力容器:“十五五”期间有望引领需求 得益于轻量化和优异的力学性能,碳纤维缠绕氢气瓶得以运用。对于氢燃料车来说, 储氢罐是目前主流的燃料储存方式,通过将氢气能源以气态、液态、固态三种状态储存在 储氢罐中,能够保证氢能源车的能源供给,通过高压压缩储存气态氢,能够赋予氢燃料车 成本低、能耗小、充放气速度快的等特点,也是目前氢燃料车的动力供给的主流解决方案。

Ⅲ、Ⅳ型碳纤维全缠绕是移动式储氢罐的主流解决方案。目前的储氢解决方案中,Ⅰ、 Ⅱ型储氢罐由于工作压力小、重量大、成本低,多用在固定式的应用场景之中,如储氢站 的固定式储氢装置中,Ⅲ、Ⅳ型则是移动式储氢罐的主流解决方案,由于采用了碳纤维全 缠绕的方式对罐体进行加强, 导致其在具备轻量化的同时还维持了较好的力学性能,得到 了主流乘用车厂商的大力推广。 压力容器有望在十五·五期间引领碳纤维需求。日本丰田 TOYOTA、挪威 Hexagon、 韩国 ILJIN 等车企均公布了自己的氢能源车的储氢方案,根据 Fuel Cell Technologies Office Webinar 预测,乘用车中的碳纤维用量约为 75kg,商用车 320kg,“我国至 2025 年燃料电池车销量 将达到 5 万辆/年,至 2050 年将达到 520 万辆/年,预计 2030 年和 2050 年燃料电 池车在商用车的渗透率分别为 7%和 37%,在乘用车的渗透率分别为 3%和 14%。”对 应,碳纤维需求有望在 2030 年达到 17.1 万吨,对应 2025-2030 年 CAGR61%,成为十 五·五期间碳纤维的又一推动力。 3.2.3 碳/碳复材:热场核心材料,尽享光伏高景气 碳/碳复材是指以是以炭纤维(或石墨)及其织物为增强材料,以碳(或石墨)为基体,通过加工处理和碳化处理制成的全碳质复合材料。作为碳纤维增强碳基本复合材料,碳/碳复 材具有质量轻、耐烧蚀性好、抗热冲击好、损伤容限高、高温强度高、可设计性强等突出 特点,尤其是其强度随着温度的升高,不仅不会降低反而还可能升高,它是所有已知材料 中耐高温性最好的材料。现应用于航空、航天、电路级和太阳能级晶硅生产、高温炉等应 用领域。

单晶硅棒的拉制过程中,单晶炉热场的保温部件对于提供晶体生长所需的温度梯度起 到了至关重要的作用,需要具有一定的强度和自支撑性,并且尺寸精度合适,需要具有优 良的保温性能。由于单晶炉热度高,替换频率较高,其中加热器、坩埚 2 件/年;保温筒 2 件/年(每套系统需要上、中、下三个保温筒);导流筒 0.67 件/年。 光伏新增装机量逐步提升,下游企业对热场产品的需求持续增长。碳基复合材料单晶 拉制炉热场系统产品,作为光伏、半导体单晶硅棒制造成本下降的重要一环,伴随碳 纤维市场发展,份额快速增长。根据智研咨询预测,替换需求将成未来碳/碳热场的主 要需求,预计将在 2025 年带来 7038 吨的替换需求,远超新增需求(2253 吨),和 改造需求(916 吨)。根据智研咨询预测,碳/碳热场预计在 2025 年达到 73.9 亿的市场 空间,对应 5 年复合增速 33%。 3.3 产业化元年已至,预计 2030 年 64 万吨碳纤维需求 根据测算,全球碳纤维将在 2025 年达到 21 万吨需求,2030 年达到 64 万吨需求,分别对应 15%、25%的五年复合增速。 2020-2025 年:风电、压力容器、碳/碳复材是碳纤维需求的主要推动要素。碳纤维 得益于其优异的力学性能,能够在终端多重使用场景使用。未来五年最值得关注的领域是 风电叶片、压力容器、碳/碳复材领域,得益于其下游风电、氢能、光伏的政策面支持,以 及全产业链的高景气度,三大领域预计 2025 年贡献超过 11.8 万吨的碳纤维需求(占总需 求 56%),20-25 年 CAGR 为 21.6%。 2025-2030 年:风电、压力容器、航空航天、汽车领域进一步打开碳纤维需求。随着 近几年碳纤维产业的逐步成熟,和终端应用技术的顺利推进,碳纤维有望在下一个五年打 开更多的工业使用场景,其中就包括风电、压力容器、航空航天、汽车等领域,预计四大 领域贡献 55 万吨(占总需求 86%),25-30 年 CAGR29%。(报告来源:未来智库) 除了碳纤维作为结构件的应用,碳纤维复合材料的功能性需求也值得重视。在“双碳” 政策之下,碳/碳复材和热毡成为了热场的核心材料而供不应求;燃料电池中的气态扩散层 GDL 技术密度极高,尽管其需求量可能不及风电,但是高昂的售价有望推升其价值量,市 场空间不容小觑;碳毡作为功能性的材料,也能在铅酸电池上得到应用,推动储能技术的 提升……未来随着终端技术的逐步开发、碳纤维产业链的日趋成熟,潜在的市场空间和应用 场景将会层出不穷。 4.供给:竞争格局优异,全产业链积极扩产4.1 传统碳纤维龙头引领,供给端高度集中 碳纤维产能集中,CR4 达 67%,根据赛奥碳纤维技术统计数据,以产能口径计算市场 份额,2020 年中国碳纤维厂商市场较为集中,CR4 达到了 67%,其中市场份额较高的均 是以民用碳纤维为主的厂商,中复神鹰拥有最大的产能,市场占有率 24%,其次江苏恒神 15%、光威复材 14%、吉林化纤 14%。

碳纤维厂商多按照 2:1 的比例匹配碳化/原丝产能。碳纤维原丝市场需求规模庞大,专 业化供应企业少。国内其他碳纤维主要企业的原丝生产线是为其碳化生产线做配套,未对 外销售原丝。 4.2 国产化元年已到,全产业链积极扩产 由于风电需求引领了民用碳纤维市场,国内碳纤维龙头以及新势力纷纷公布扩产计划。 但是因为各个企业的产业背景不同,资金规划不同,部分企业同时匹配了原丝的产能,或 继续向下游布局碳/碳复合材料产能。如传统碳纤维龙头如中复神鹰、光威复材在规划碳化 产能的同时也对原丝产能进行了规划,吉林化纤则向下游延伸,布局 1 万吨复合材料产能。 根据碳纤维厂商的扩产计划保守估计,预计十四五期间新增碳化产能将超过 20 万吨。 原丝厂商积极扩产,但未来 3-5 年紧俏的供给格局仍将维持。根据广州赛奥碳纤维数 据,以及各公司公布的碳纤维原丝扩产计划,在乐观(原丝:碳纤维=2.5:1)和悲观(原丝: 碳纤维=2.2:1)两种情况下,碳纤维原丝的供需差将在 2023 年维持高位,在 2024 年随着 吉林化纤、金辉碳纤维的产能投放而边际改善,预计未来 2-3 年原丝价格有望维持高位。 5. 民用碳纤维放量在即,产业链崛起正当时5.1 吉林碳谷:全国唯一的第三方原丝龙头供应商 公司是具有国资控股背景的国内碳纤维原丝及相关产品的领先制造商。公司成立于 2008 年 12 月,自设立时致力于小丝束碳纤维原丝的发展,产品囊括 1K、3K、6K、12K、 12KK、12S 等。2018 年后,公司以“大丝束、高品质、通用化”为发展方向,顺应市场 需求主要致力于大丝束碳纤维原丝的开发,已经实现了 24K、25K 和 48K 的稳定大规模生 产,正在逐步实现进口替代,为我国航空航天、国防、交通、能源、体育休闲等领域提供 碳纤维原料。公司的控股股东为吉林市国兴新材料产业投资有限公司,受吉林市国资委 100% 控股。 碳纤维业务收入增长强劲,毛利率提升迅速。剔除公司的丙烯腈贸易业务来看,19 年 公司的大丝束原丝产品实现规模化量产,同时公司产销通畅带来了收入的显著增长,在 20 年实现了 5.93 亿元收入(剔除丙烯腈贸易业务),同比增加 88%。21 年前三季度公司继续 维持高增长速度,产销不断增加,实现收入 7.23 亿元,同比增加 93%。伴随着近两年的产 能利用率提升、产能逐步释放,公司的盈利能力逐步提升,毛利率、净利率分别从 18 年的 -5.8%、-36.5%分别提升 25.2pct、49.1pct,在 20 年末达到 19.4%、12.6%。21 年前三 季度由于上游原材料上涨,公司库存充足,盈利能力进一步提升,实现综合毛利率 41.1%、 综合净利率 24.8%。

产能逐步释放,产能利用率较高。18 年公司降低了原中小丝束的产能,对应增加了对 24/25K 产品的生产安排,并通过工艺和产品优化提升了主要产品的纺速和原始 12K 产品生产线的密度,产能得到提升。19-20 年公司再次降低了原中小丝束的产能,新增了 48K 产品线并随需求增加进一步提升了大丝束系列产品的产能。此外,公司凭借着自研的 DMAC 湿法两步法和持续的工艺升级提升了生产线的纺速,从 18 年的 75M/min 提升到了 20 年 的 100M/min,产能提升显著。 建设年产 15 万吨碳纤维原丝项目,2025 年将达到 20 万吨产能。该项目作为吉林化 纤集团“20 万吨碳纤维全产业链项目”产业链的基础项目,计划新建 12 条大丝束原丝生 产线,2025 年全部建成投产。公司 2011 年投产了当时国内最大的年产 5,000 吨碳纤维原 丝项目,目前原丝产能已达到 5 万吨,产能位居全国第一。到“十四五”末期,吉林碳谷 将凭借 20 万吨产能成为全球最大碳纤维原丝生产基地。 下游客户扩产积极,大客户多年合作保证产销顺畅。公司拥有丰富的大客户资源,其 中精功系客户 一 直 为 公 司 的 核 心 客 户 , 18-21H1 占 比 均 为 第 一 , 分 别 为 53%/77%/48%/51%。公司与精功系列客户的稳定合作离不开吉林省、浙江省政府的友好 交流,成立吉林精功。受到下游高景气度的影响,公司主要客户如吉林精功、宏发纵横等 纷纷公布新的扩产计划,如果下游客户扩产计划全部达产,将带来 12.54 万吨的原丝需求,其中扩产规模最大的是宏发纵横,公司于 2020 年 6 月规划年产 3.6 万吨大丝束碳纤维 项目,对应原丝需求 7.92 万吨/年。 5.2 吉林化纤:背靠吉林国资,碳化产能领先 国产化纤巨头,持续关注碳纤维领域。吉林化纤是吉林化纤集团的控股子公司,始建 于 1960 年,公司主要从事粘胶纤维的生产和销售,是中国化纤行业十强企业之一。近年来, 公司业务向碳纤维新材料领域拓展,充分发挥国资委背景和自身的产业优势,承担起整合 吉林市碳纤维产业资源的任务,力求“将公司打造成全球最具影响力的纤维产品制造商和 新型材料供应商”。 聘资深专家为高管,拓展碳纤维业务版图。公司于 21 年聘任徐樑华先生为新任独立董 事,徐梁华是碳纤维材料的顶级专家,参与了国家有关 PAN 基碳纤维科学技术研究的所有 科技计划,在国内首先研发成功 T300、T700 级 PAN 碳纤维原丝技术等,提出了湿法纺丝 工艺制备国产 T700、T800 级高强碳纤维的技术方向,并实现关键技术突破,填补了我国 高性能碳纤维技术领域的空白。 深度布局相关产业,产品品类全方位。在国内碳纤维产业化与规模化的发展道路上, 吉林市的碳纤维研发和生产起步较早,是国家科技部认定的唯一碳纤维产业化基地。公司 下设全资子公司吉林凯美克,于 21 年在原先的亚硫酸氢钠生产业务上新增小丝束碳纤维生 产业务。公司控股子公司吉林宝旌(原吉林精功碳纤维)主要从事 25K~50K 大丝束、低 成本碳纤维的研发、生产、销售,公司于 21 年 9 月底购买了吉林国兴新材料所持有的吉林 宝旌 31%的股权,合计控股 49%,有助于提高资源配置和利用效率。吉林化纤集团下设全 资子公司吉林国兴碳纤维,主要生产高性能碳纤维,产品包括 1K、3K、6K、12K、25K、 48K、50K 碳纤维。 促进资源整合发展,规划产能 6 万吨。为加快实现“十四五”战略目标,吉林化纤集 团围绕吉林市委、市政府制定的三年实现碳纤维产业 300 亿产值的规划目标,迅速启动“20 万吨碳纤维全产业链项目”规划,全员发力加快推进项目建设。 21 年 9 月底,公司启动 12,000 吨碳纤维复材项目,产品主要应用在风电、光伏等绿 电新能源,建筑补强等领域,预计 2022 年 8 月份可陆续开车投产。控公司全资子公司凯 美克现有在建 600 吨/年小丝束碳纤维项目,主要生产 1K、3K 小丝束特殊领域应用的碳纤 维,完成后将形成年产 600 吨的产能。公司控股子公司吉林宝旌当前具备年产 8,000 吨碳 纤维能力,计划在 2025 年底前形成年产 1,2000 吨碳纤维产能。 5.3 精功科技:碳化设备龙头供应商 公司是国内领先的千吨级碳纤维生产线厂商。精功科技由精功集团有限公司控股,始 创于 1968 年,主要从事太阳能光伏专用装备、碳纤维复合材料装备、新型建筑节能专用装 备、轻纺专用装备、机器人智能装备等高新技术产品的研制开发、生产、销售和技术服务。 碳纤维成套生产线以 12K、24K、48K 及以上原丝为原料,具备年生产 1 千吨以上碳纤维 生产能力,技术处于国际先进水平。 碳纤维生产线收入受订单影响,20 年大规模放量。20 年公司签订了 5 条生产线订单, 实现碳纤维生产线业务收入 2.07 亿元,同比增长 157%;21 年上半年碳纤维生产线业务实 现收入 3.33 亿元,同比增长 254.2%,占营收比例为 39.5%。 深耕碳纤维生产线,业务能力持续突破。公司于 13 年组建了碳纤维、复合材料装备事 业部,进入碳纤维市场领域并完成了千吨碳纤维成套生产线初步方案设计。15 年公司与意 大利、德国等国际知名公司开展合作共同研制,向浙江精业新兴材料有限公司出售碳纤维 成套生产线 1 套,17 年公司与吉林精功碳纤维有限公司签署了“24K/48K 大丝束碳纤维成 套生产线“(1 号线和 2 号线)的合同,销售生产线 2 套。18 年公司首条碳纤维微波石墨 化生产线试制成功,19 年完成了 JCTX300 型千吨级碳纤维生产线的科技成果鉴定。 产品竞争力突出,已实现海外出口。2020 年公司实现了首条千吨级碳纤维生产线国产 化,预氧化炉、碳化炉等碳纤维生产线之核心设备首次出口韩国,预氧炉天然气加热新工 艺试制成功,并与吉林、常州等客户累计签署了 8 亿多元的碳纤维专用装备订单,打破了 近几年该业务关联交易的局限性。公司与吉林精功碳纤维签署大丝束碳纤维成套生产线(3 号线)合同,并于同年 12 月交付使用。公司还于同年中标《吉林碳谷碳纤维股份有限公司 高性能碳纤维碳化生产线扩建项目》,与吉林国兴新材料签署《碳化线装置购销合同》, 分别向国兴碳纤维和提供吉林碳谷 4 条、1 条碳纤维生产线,吉林碳谷的 1 条生产线已于 21 年 3 月 22 日交付使用,截止 21 年 9 月 30 日,国兴碳纤维已有 3 条碳纤维生产线已交 付完毕,剩余 1 条碳纤维生产线处于总装中。 连续中标大型生产线项目,盈利能力未来可期。21 年 9 月 27 日公司中标《吉林国兴 碳纤维有限公司年产 10000 吨差别化大丝束项目(EPC)》,向其提供 4 条碳纤维生产线。 9 月 30 日,公司与新疆隆炬新材料有限公司签署了《碳纤维成套生产线销售合同》,向新 疆隆炬新材料提供 2 条碳纤维生产线。11 月 17 日,中标《吉林化纤股份有限公司年产 12000 吨碳纤维复材产品项目(EPC)》,向其提供 4 条碳化生产线。 5.4 中复神鹰:民用碳纤维一体化龙头企业 千吨级干喷湿纺领跑者,产品核心指标对标东丽。中复神鹰由中国复合材料集团有限 公司、连云港鹰游纺机有限责任公司和江苏奥神集团于 2006 年共同出资组建,主要从事碳 纤维的研发、生产、销售。通过多年自主研发掌握了碳纤维生产全流程核心技术,在国内 率先突破了千吨级碳纤维原丝干喷湿纺工业化制造技术,建成了国内首条千吨级干喷湿纺 碳纤维产业化生产线。公司产品类别丰富,其中 SYT45S、SYT49、SYT49S 属于 T700 级 碳纤维,SYT55S 属于 T800 级碳纤维,SYT65 属于 T1000 级碳纤维。已基本实现对行业 龙头日本东丽的主要碳纤维产品型号的对标,实现了对高强型、高强中模型、高强高模型 等类别碳纤维的品种覆盖。 技术+规模大幅降本,量价同增成长迅速。碳纤维业务是公司的主要收入来源,18-20 年公司的碳纤维业务收入占营收的比例分别为 98.46%、99.04%、99.10%。18 年以来, 公司碳纤维产品的销售数量和销售单价持续同增,主营业务收入快速增长,20 年达到 5.28 亿元,yoy28%;21 年上半年实现收入 3.8 亿元。凭借千吨级干喷湿纺碳纤维生产线的规 模优势,公司实现了较低的产品成本,碳纤维业务毛利率水平得到大幅提升,由 2018 年的 11.3%增长至 47.7%,提升了 36.4pct。 高产能利用率水平,新增 1 万吨产能年底投产。截止 20 年底,公司产能规模为 3,500 吨/年,近三年平均产能利用率达 90%以上,20 年高达 108%,产能及产量均处于国内碳 纤维生产企业前列。由全资子公司神鹰西宁实施的西宁万吨碳纤维项目将扩建 10,000 吨产 能,项目一阶段建设产能 6,000 吨,二阶段建设产能 4,000 吨。截至 21 年 11 月初,西宁 万吨碳纤维项目已建成投产 6,000 吨/年产能,预计 21 年底至 22 年 3 月剩余产能 4,000 吨/年建成并联动试车,项目建成后将进一步扩大公司产业化水平。(报告来源:未来智库) 民品业务占比较高,行业龙头优质客户。公司的主要大客户广泛存在于风电叶片、体 育休闲、压力容器、碳/碳复合材料、交通建设等民品领域,包括风电叶片巨头宏发新材、 碳/碳热场行业龙头金博股份、国内飞机碳刹车预制件寡头江苏天鸟等业内领先的公司。此 外,公司属于中建材系,客户涵盖中国建材集团及其旗下的众多公司,包括中建集团、中 材科技、中复连众、中复碳芯等,客户结构相对稳定。 5.5 恒神股份:陕煤系碳纤维龙头,扭亏为盈高速增长 陕煤系碳纤维巨头,产业链垂直全覆盖。恒神股份创建于 2007 年 8 月,隶属陕煤化 集团,专注于碳纤维及其复合材料全生命周期管理,集碳纤维、复合材料和结构件的设计、 研发、生产、销售、技术应用服务为一体,是覆盖从原丝、碳纤维、上浆剂、织物、液体 树脂、粘接剂、预浸料、碳纤维复合材料零件的一体化企业、航空复合材料结构件的拥有 垂直产业链的碳纤维企业。 早期全方位布局,产品放量迎增长。20 年公司精准预判市场缺口,于年初部署满产计 划,公司前期完成的高附加值 认证产品销售收入稳步增长,新研产品在新能源市场充分推 广,主营业务收入得到迅速增长,20 年主营业务收入为 5.42 亿元,同比增长 95.6%。21 年上半年公司航空航天业务稳步增长,在其他领域的前期布局开始放量,主营业务收入同 比增加 189.3%至 4.05 亿元。公司设备投资较为全面,涵盖整个产业链,21 年上半年公司 盈利水平扭亏为盈,毛利率增至 33.9%。

产品全面可供定制,年产能 5,000 吨。公司掌握湿喷湿纺,干喷湿纺两种碳纤维生产 的核心技术,目前具有 5 条碳化生产线和 1 条工程化碳化试验线,实现了从标模、高强中 模到高模碳纤维的批量化生产,具备 5,000 吨/年的产能。产品型号包括高强碳纤维如:HF20 系列(T300 级)、HF30 系列(T700 级)、HF40 系列(T800 级)、HF50 系列(T1000 级)及高强高模 HM 系列。产品规格包括:1K、3K、6K、12K、24K 和 50K 等。通过结合自身研发的树脂、预浸料以及复合材料部件设计制造能力,公司可为客户提供定制化开 发,满足国家在重大装备、高端工业装备等领域对碳纤维及先进复合材料应用的迫切需求, 以及通用领域的旺盛需求。 客户多元化,涵盖各领域知名企业。公司产品主要应用于重大装备、交通、能源、建 筑补强、工业和体育休闲等领域,因涉及国家秘密及商业秘密,公司申请豁免披露前五大 客户具体情况。重大装备业务涵盖航空、航天等领域;能源领域涵盖风电、光伏和氢能等, 主要客户包括光伏组件龙头隆基股份等;交通涵盖民用航空、轨道交通、汽车等,主要客 户包括中国商飞、中车青岛四方、长客股份等知名交通运输企业;体育休闲涵盖范围广泛, 主要客户包括国内外体育休闲品牌商和制造商。

|